一带一路背景下的中俄货物贸易关系研究20022015年

刘衎

[摘要]采用联合国贸易和发展会议(UNCTAD)中俄双边货物贸易数据(2002—2015年),结合“一带一路”战略背景,对中国俄罗斯双边货物贸易关系进行研究。文章发现2002年以来,中俄双边贸易可分为三个发展阶段,现阶段两国货物进出口呈现增速放缓、波动发展态势。实证分析两国贸易强度指数显示,2008年以来中国对俄罗斯贸易强度在波动中增长且始终大于1,而俄罗斯对中国贸易强度却始终小于1。商品结构方面,中俄货物贸易长期结构单一,主要为产业间贸易,且发生在附加值较低的资源密集型和劳动密集型部门,但有机化工商品在俄具有一定竞争力。最后,针对中俄贸易未来的不确定性、贸易结构单一、能源依赖等问题,提出四条解决思路。

[关键词]“一带一路”;俄罗斯;贸易规模;贸易强度指数;商品结构

[DOI]10.13939/j.cnki.zgsc.2017.02.194

1 引 言

自2008年美国次贷危机、2009年欧债危机蔓延以来,全球经济复苏乏力,国际经济呈现不景气态势。2016年8月,世贸组织报告显示,2015年世界货物贸易金额下降了13%至16万亿美元,这是全球贸易在2012—2014年温和增长后的首次下降。2016年10月,国际货币基金组织在其报告中指出现阶段全球增长低迷,继美国增长减缓、英国投票退出欧盟后,预计2016年全球经济增长率仅为3.1%。

在此背景下,中国主导的“一带一路”战略的提出和施行具有重大的现实意义,将为中国,乃至全球经济创造新的增长点。2013年9月和10月由中国国家主席习近平分别提出建设“新丝绸之路经济带”和“21世纪海上丝绸之路”的战略构想,强调相关各国要打造互利共赢的“利益共同体”和共同发展繁荣的“命运共同体”。现阶段,全球贸易、投资格局正在酝酿深刻调整,亚欧国家都处于经济转型升级的关键阶段,需要进一步激发区域内发展活力与合作潜力。

俄罗斯,无论在地缘还是政治经济方面,都在“一带一路”战略实施中扮演关键角色。“一带一路”贯穿亚欧非大陆,俄罗斯是丝路北线重要的站点。中俄都是大国,重要的发展中国家,两国深入合作不仅有利于两国经贸增长,也是为“一带一路”沿线国家率先探寻新的增长点和经济发展动力,并且有利于推动亚欧经济一体化进程、打破现有“一超多强”世界经济格局,推动世界经济多极化发展。

因此,在现行国际经济环境、“一带一路”战略背景下,研究中俄货物贸易关系、深入探寻中俄货物贸易中遇到的机遇与挑战并提出相应对策,对深化中俄经贸合作、政治合作、助力“一带一路”战略、探寻经济增长新路径具有重要的意义。

2 “一带一路”的推进与中俄货物贸易发展

2.1 “一带一路”在俄推进概况

早在2009年,中俄两国领导人就已签署《中国东北地区同俄罗斯远东及东西伯利亚地区合作规划纲要》。2014年,中、俄两国又共同签署《关于全面战略协作伙伴关系新阶段的联合声明》,俄罗斯明确宣布支持“一带一路”的建设,进一步将中、俄两国全面战略协作伙伴关系推进到新的阶段。自“一带一路”战略推进以来,中俄已在贸易、投资多方面展开经济合作。例如,2015年5月中国中铁公司发布公告称其旗下公司已中标俄罗斯莫斯科—喀山高铁项目的勘察设计部分。

2.2 中俄货物贸易总额分析

2001年加入WTO后,中国对外贸易蓬勃发展,中俄货物贸易走向了新的发展时期,双方互为对方最重要的贸易伙伴之一。2014年俄罗斯是中国的第九大贸易伙伴,虽然2015年降至第16位,但中俄贸易规模占中国对外贸易总规模比重历年来均维持在2%上下,俄罗斯仍是中国重要的贸易伙伴。2015年,中国对俄出口348.099亿美元,占俄罗斯全年总进口的19.04%,中国在俄对外贸易中的比重从2014年的11.3%升至12%,中国是俄罗斯第一大贸易伙伴。[ZW(]新华社专访:中俄贸易前景光明——访中国驻俄使馆公使衔经济商务参赞张地[EB/OL]. [2016-01-28].中央政府网站:http://www.gov.cn/xinwen/2016-01/28/content_5036992.htm.[ZW)]

从贸易总量出发,根据联合国贸易和发展会议(UNCTAD)2002—2015年中俄货物贸易数据分析发现,2002年至今中俄贸易经历了三个发展时期,如表1所示。

第一阶段:2002—2008年,中俄货物贸易规模大幅增长。表1显示,2002—2008年中俄贸易增长十分迅速,六年间年同比增长平均达30%,在2007年同比甚至增长44.42%。2002年中俄货物贸易规模为119.274亿美元,仅占当年中国贸易总量的1.92%,至2008年中俄贸易规模已达569.086亿美元,在中国贸易总额中占到2.22%。

第二阶段:2009—2012年,中俄货物贸易受经济危机影響,以及之后迅速恢复且快速增长。如表1所示,2009年受危机影响,中俄贸易出现31.83%负增长,双边贸易额仅387.967亿美元。但2010年,仅一年时间,中俄贸易基本恢复至危机前水平达555.261亿美元。2011年两国贸易额为792.656亿美元,同比增长42.75%。2012年继续增长11.26%至881.948亿美元,占中国当年货物贸易总量的2.28%,远超危机前两国贸易规模。

第三阶段:2013—2015年,中俄货物贸易增速放缓,波动发展。2013年贸易额较2012年仅增长10.64亿美元,同比增幅下降至1.21%;2014年两国贸易规模突破首次900亿美元,小幅增长6.76%。但2015年,受国际政治、国际经济不景气以及国际油价下跌等诸多因素影响,中俄进出口贸易额急剧大幅下降,降至680.265亿美元,同比下降28.6%。2015年对俄出口由2014年的536.754亿美元降至348.099亿美元,降幅达35.15%;从俄进口同比减少20.19%:对俄出口降幅大于从俄进口降幅。

从贸易差额来看,下表显示2002年至2012年间,中国对俄贸易在大多数年份处于逆差地位且逆差呈缩小趋势。2002年逆差48.859亿美元,2012年逆差0.817亿美元,仅2007年、2008年、2010年三个年份对俄罗斯处于顺差地位。2013年后中国对俄罗斯进出口贸易保持顺差地位,但顺差规模并不稳定。

2.3 中俄货物贸易强度实证分析

贸易强度指数用来衡量两国贸易的相互依存强度,是指一定时期内一国对某一贸易伙伴国的出口占该国出口总额的比重,与该贸易伙伴国当期进口总额占世界进口总额的比重之比。计算公式如下:

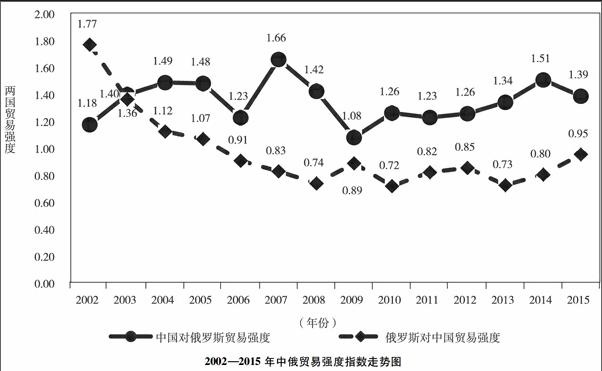

下图显示,2002—2015年,中国对俄罗斯贸易强度在波动中增长且始终大于1。2002年中对俄贸易强度为1.18,2007年一度增至1.66,2009年跌至1.08,2010—2015年在波动中缓慢增长至1.39。这说明中国对俄罗斯出口贸易增长迅速,俄罗斯是中国的主要出口市场之一。但是,俄罗斯对中国贸易强度从2002—2008年急剧下降,由1.77降至0.74,2009—2015年虽小幅上升,但仍小于1,2015年仅为0.95,俄罗斯近年来向中国的出口相对收紧。这是因为,2001年中国加入世贸组织后,中国进口来源国增多,选择空间更大,俄罗斯对中国贸易强度减弱。近年来合作加深,俄罗斯对中国贸易强度呈现小幅反弹,中国正成为俄罗斯较有潜力的出口市场。

2.4 中俄贸易商品结构分析

对货物贸易商品结构的分析,将依据国际贸易标准分类(Standard International Trade Classification,SITC),将商品分为10大类:第0类——食品和活动物,第1类——饮料及烟草,第2类——非食用原料(不包括燃料),第3类——矿物燃料,润滑油及有关原料,第4类——动植物油、脂和蜡,第5类——未另列明的化学品和有关产品,第6类——主要按原料分类的制成品,第7类——机械及运输设备,第8类——杂项制品,第9类——其他商品和交易。其中,第0~4类为资源密集型商品,第5类和第7类为资本技术密集型商品,第6类和第8类为劳动密集型商品。

2.4.1 中国对俄罗斯出口贸易商品结构分析

依据中俄历年贸易数据计算2009—2015年对俄出口各类商品金额占中国对俄出口总额比重,得到对俄罗斯出口商品构成,如表2所示。

首先,2009—2015年中国向俄罗斯出口商品结构稳定,并且对俄出口商品集中在为第8类、第7类以及第6类商品。由表2判断,各类商品在中国对俄出口中占的比重六年来随时间变化不大,基本保持同一水平:第7、第8类商品是中国对俄出口的第一大类商品,均占到对俄出口的35%左右;第6类是向俄出口的第三大类商品,历年均占到总出口约18.5%;第5类和第0类各占约5%。

其次,研究发现,中国对俄出口以劳动密集型商品为主、资本技术密集型商品为辅。劳动密集型商品占到中国对俄出口的一半以上。以2015年为例,中国对俄出口约55%商品为第6类和第8类商品,分别占总出口的17.12%、 37.44%。深入研究发现,出口的劳动密集型商品主要是纺织纱线、织物及其制成品、服装及衣服配件和鞋子。资本技术密集型商品的出口达40%,以第7类为主要构成,而第5类仅占6.08%。对俄出口的第7类商品主要集中在:一般工业机械和设备和机器零件,办公室机器和自动资料处理仪器,电信和录音及音响设备和仪器,电气机械、仪器和用具等细分类型。

2002—2015年中俄贸易强度指数走势图

最后,第5类未列明的化学品在各类出口商品中的比重近年来呈扩大趋势,且有机化工商品在俄具有一定竞争力。表2显示:2013—2015年,第5类商品占中国对俄出口比重逐年小幅上升,2013年为5.06%,2014年至5.29%,2015年达6.08%。中国向俄出口化学品约四成为化工产品、三成为塑料制品。值得注意的是,在2015年中国对俄出口下滑、各大类商品绝对金额同比下降的背景下,第5类商品下的有机化工产品的对俄出口额却在2013—2015年一直保持增长态势,2015年出口较2014年仍增加0.083亿美元,这说明有机化工商品在俄有一定竞争力。

2.4.2 中国同俄罗斯进口贸易商品结构分析

同出口贸易商品结构类似,研究显示近年来中国从俄罗斯进口商品构成随时间变化不明显,结构十分稳定,因此以2015年为例对中俄进口商品结构分析。2015年,各类商品进口占中国从俄总进口的比例依次为:4.34%(0类)、0.06%(1类)、15.87%(2类)、60.88%(3类)、0.23%(4类)、5.27%(5类)、11.11%(6类)、1.67%(7类)、0.43%(8类)和0.15%(9类)[ZW(]数据来源:联合国贸易和发展会议(UNCTAD)国际贸易数据库,由笔者整理计算。[ZW)]。

首先,中国从俄进口约80%为资源密集型商品,且主要为石油、石油产品及副产品,是俄罗斯石油的最大进口国。2015年,中国从俄进口了254.94亿美元的资源型商品,集中在第2类与第3类商品,并且第3类商品的进口长期以来占到从俄进口的60%以上。第3类商品中,从俄罗斯进口的主要是石油、石油产品及副产品,2015年从俄进口约177.07亿美元的石油类商品,而天然气仅0.079亿美元。据国际能源机构(IEA)报告,中国通过东西伯利亚—太平洋石油管道进口石油,在2015年年底已超德国,成为对俄罗斯石油的最大进口国。

同时,中国仍从俄罗斯进口少量的劳动密集型商品。2015年从俄进口了38.34亿美元的劳动密集型商品,占从俄进口的11%,主要为第6类下的纸类制品、有色金属和金属制品。

事实上,上述特点与俄罗斯的出口贸易结构十分相符,俄罗斯自2002年以来,由于其资源禀赋和国内经济发展等因素,十多年来其出口结构始终單一,80%出口商品是由第3类、第6类构成,且以石油天然气、钢铁等产品为主要构成。

3 现阶段中俄货物贸易存在的问题

第一,2013年以来中俄贸易增速缓慢,2015年中、俄两国货物贸易规模甚至大幅下跌,未来两国对外贸易充满不确定性。造成这一问题的客观原因是自乌克兰危机以来,俄罗斯处于复杂特殊的国际政治经济环境中,诸多因素导致俄罗斯国内通货膨胀、经济增长乏力甚至倒退。据俄罗斯联邦统计局数据显示,2015年俄罗斯消费者价格指数增长12.9%,而国内生产总值同比负增长3.7%。国内缺乏进口需求,同时以石油为主的出口商品的价格水平下降加剧了出口缩水。因此,中国对俄出口贸易规模若要恢复至下降前水平甚至扩张,受制于俄罗斯国内经济现状,难度较大。此外,在此背景下,研究显示近三年来中国对俄均处于贸易顺差地位,存在俄对中会设置贸易壁垒的潜在风险。

第二,中俄货物贸易结构长期单一,主要发生在附加值较低的资源密集型和劳动密集型部门,产业内贸易程度低,易造成贸易瓶颈,不利于两国贸易可持续发展。一方面,中国对俄出口商品主要为纺织纱线、织物及其制成品,服装及衣服配件和鞋子等劳动密集型商品,资本密集型产品主要围绕一般工业机械和设备和机器零件等仪器和用具,整体中国对俄出口产品附加值较低。同时,对俄罗斯历年进口贸易结构研究发现,俄罗斯2015年从国外进口的产品中近一半为资本技术密集型商品,其中第7类商品的进口就为698.924亿美元,第7类中又以道路车辆产品为最多:这说明中国对俄出口的商品不仅结构单一,且不是俄罗斯进口需求最大的商品,如此长期下去,中国对俄出口可能面临饱和风险。另一方面,俄罗斯对中国出口商品主要是石油类的资源型产品,两国贸易长期为资源密集型与劳动密集型交换的产业间贸易,产业内贸易程度非常低,此模式导致两国贸易长期没有新的增长点,无法取得更长远的发展空间。

第三,中国从俄进口大量石油产品,且进口规模逐年增加,可能产生对俄石油供给的依赖。若长期对俄罗斯能源进口存在依赖,外部依赖性过高会增加国内未来能源供给的不稳定性和风险,且不利于经济发展的独立性。

4 中俄货物贸易发展展望与建议

首先,应抓住俄罗斯加入WTO以及其远东大开发契机,加快中俄自由贸易区建设进程,加速推进与俄“一带一路”战略合作,深化中俄伙伴关系建设,为中俄贸易提供良好的经济、政治环境以及新的贸易增长点。乌克兰危机后,俄罗斯经济发展中心东移趋势加速,俄政府希望通过多项举措举充分利用远东地区未开发的潜力。俄罗斯远东发展策略的推行,必会产生较大的资金、商品需求,尤其在基础设施建设方面。而中国“一带一路”战略、中俄自由贸易区建设均切合俄罗斯发展诉求。两国存在互联共通需求,两国未来必然将在投资等领域展开多项合作,这些合作将产生新的商品需求(如基建所需的原材料、机械设备等),带来新的贸易增长点,进而刺激中、俄两国对外贸易增长。另外,两国互信互联也有助于破除现有或潜在的贸易壁垒。

其次,企业应重视俄罗斯市场,鼓励中俄各行业、企业间的交流合作。研究显示有机化工产品这一资本技术密集型商品在俄出口良好,能在2013年后逆势增长,该类商品具有竞争力,因此相应生产企业应重视俄罗斯市场,积极开辟、巩固、扩大俄市场份额,将该类产品对俄的出口做大做强。同时也应鼓励中俄各行业、企业间的交流合作,尤其是技术交流,通过学习技术可明确俄罗斯市场需求,从而有针对性地提升产品竞争力。

再次,加快推进我国产业结构升级转型,根本解决出口贸易结构问题。俄罗斯市场对中国商品的进口仍停留在附加值较低的劳动密集型产品,而其所需高新技术产品的进口来源其他国家,这一现象产生的根源仍在于中国自身产业结构问题。中国制造业仍以劳动密集型产业为主要构成,高新技术产业占比仍较低、缺乏数量众多的技术领先型企业。解决对俄出口结构问题的根本仍在于鼓励国内技术创新,提升中国制造的技术和品质。

最后,探寻中俄能源合作新模式,避免对俄能源过度依赖,同时努力培育中俄贸易新的增长点和新的贸易模式。除传统的贸易能源合作方式外,可探寻其他合作方式如联合经营、油气—经贸合作模式等,避免过度依赖。另外,努力培育中俄贸易新的增长点,对改善两国贸易结构、促进贸易持续向好发展十分重要。例如,俄罗斯农业资源丰富,可加强两国农业领域贸易往来;中国电子商务发展迅猛,电子商务可成为两国进行进出口贸易的新模式。拓展的贸易领域、创新的贸易模式,是解决中俄贸易现阶段发展问题的有效手段,也是促进中俄贸易可持续发展的新动力。

参考文献:

[1]杜秀红.“一带一路”背景下的中印货物贸易结构分析:2002—2014年[J].市场与经济研究,2015(6):106-112.

[2]喻海虬.“一带一路”北线的贸易效用分析——中国、俄罗斯、欧盟三个经济体贸易关联度分析[J].新经济,2016(2):26-27.

[3]齐海山.“一带一路”战略下中俄蒙经济贸易合作研究[J].北方经贸,2015(11):14-15.

[4]贾浩杰.中俄经贸关系的发展现状及对策[J].改革与战略,2015(10):175-180.

[5]王明昊,吴丹.“一带一路”背景下中俄蒙自由貿易区建设构想研究[J].经济纵横,2016(8):72-76.